Làm thế nào Chính trị và Ngân hàng trung ương ảnh hưởng đến thị trường ngoại hối? (Phần 2)

Pipscollector.com - Dưới đây là bốn ví dụ trong thập kỷ qua từ các nền kinh tế có khả năng dòng vốn cao khác nhau trên khắp thế giới mà minh họa cách sử dụng mô hình Mundell-Fleming như một khung thời gian để hiểu về chính trị và ngân hàng trung ương đã mang lại lợi thế phân tích cho các nhà giao dịch.

TÌNH HUỐNG 1 - CHÍNH SÁCH TÀI KHÓA LỎNG LẺO; CHÍNH SÁCH TIỀN TỆ TRỞ NÊN CHẶT CHẼ HƠN

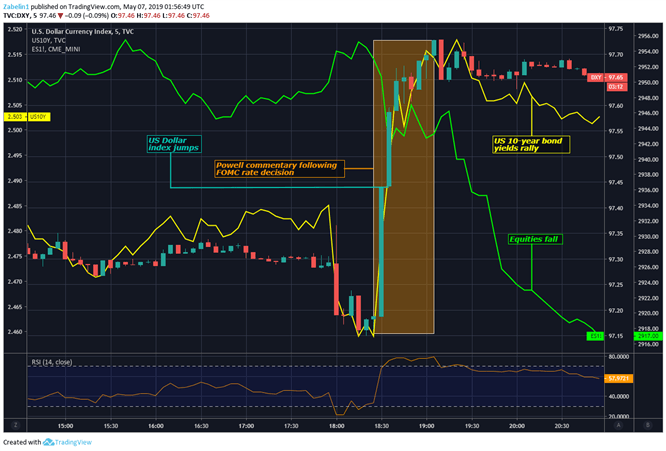

Vào ngày 2 tháng 5 năm 2019 - sau quyết định của FOMC về việc duy trì lãi suất trong khoảng 2,25-2,50 - Chủ tịch Fed Jerome Powell cho biết áp lực lạm phát “yếu” trong nền kinh tế là "tạm thời". Ý nghĩa ẩn sau đó là trong khi tăng giá trị giảm xuống dưới mức mà các quan chức ngân hàng trung ương đang hy vọng, nó sẽ tăng lên sớm.

Thông điệp ngầm là việc giảm khả năng giảm lãi suất trong tương lai, bởi vì triển vọng cơ bản được đánh giá ở mức vững chắc và tình hình tổng thể của hoạt động kinh tế Mỹ được xem là “đang ở trên một con đường lành mạnh”. Tông màu trung lập được đặt ra bởi Fed so với những gì thị trường dự kiến. Điều này có thể giải thích tại sao hợp đồng trao đổi lãi suất qua đêm cho một lần cắt lãi suất của Fed vào cuối năm giảm từ 67,2% xuống còn 50,9% sau những bình luận của Powell.

Trong khi đó, Cục Dự trù ngân sách Quốc hội (CBO) dự đoán rằng có sự gia tăng về thiếu hụt trong ba năm tới, trùng khớp với chu kỳ siết chặt của ngân hàng trung ương. Điều này đi ngược với những lời đồn đoán về một kế hoạch kích thích tài khóa đa phương. Vào cuối tháng 4, các nhà lãnh đạo chính trị đã thông báo kế hoạch cho một chương trình hạ tầng trị giá 2 nghìn tỷ đô la Mỹ.

Sự kết hợp giữa Chính sách tài khóa mở rộng và Chính sách tiền tệ siết chặt tạo điều kiện cho một triển vọng tích cực đối với Đô la Mỹ. Gói tài khóa dự kiến sẽ tạo ra việc làm và thúc đẩy lạm phát, từ đó đẩy ngân hàng trung ương nâng lãi suất. Kết quả là, Đô la Mỹ đã tăng thêm 6,2% so với một trung bình so với các đồng tiền chính của nó trong bốn tháng tiếp theo.

TÌNH HUỐNG 1: DXY, Lãi suất trái phiếu 10 năm tăng, Hợp đồng tương lai S&P500 giảm (Biểu đồ 2)

TÌNH HUỐNG 2 - CHÍNH SÁCH TÀI KHÓA; CHÍNH SÁCH TIỀN TỆ TRỞ NÊN LỎNG LẼO HƠN

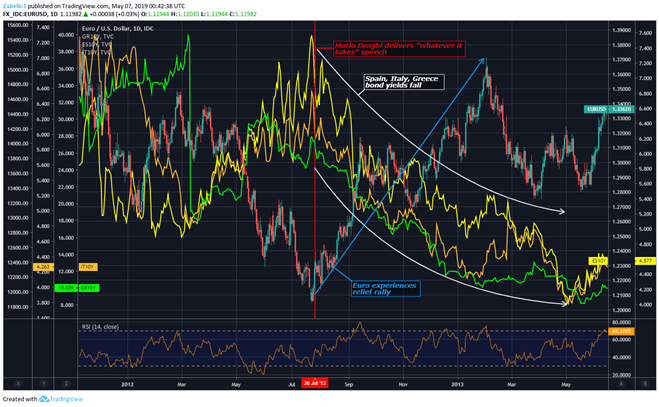

Cuộc khủng hoảng tài chính toàn cầu năm 2008 và cuộc suy thoái lớn tiếp theo đã lan rộng ra toàn cầu và làm dao động nền kinh tế Địa Trung Hải. Điều này gây ra lo ngại về một cuộc khủng hoảng nợ nợ chủ quyền trên toàn khu vực khi lãi suất trái phiếu ở Ý, Tây Ban Nha và Hy Lạp tăng lên mức đáng kể.

Nhà đầu tư bắt đầu mất niềm tin vào khả năng của các chính phủ này để trả nợ của họ và yêu cầu mức lợi suất cao hơn để đảm bảo rằng họ sẽ được đền bù đủ. Nhưng trong bối cảnh suy thoái và tăng trưởng kém, chính phủ cũng muốn giảm chi phí vay của họ để giữ cho ngân sách không đổ nợ nhiều hơn.

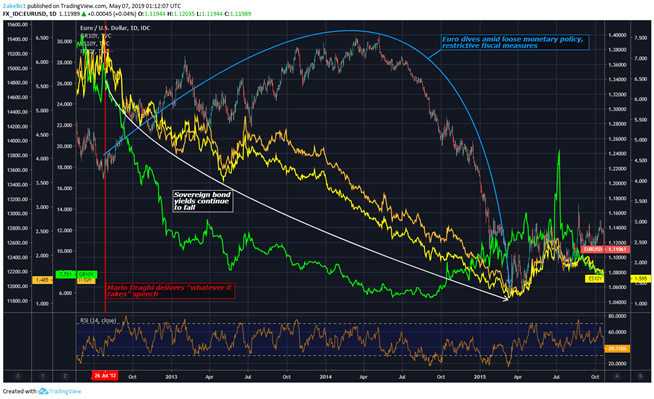

Vào năm 2012, Chủ tịch Mario Draghi của Ngân hàng Trung ương Châu Âu (ECB) đã đưa ra tuyên bố bảo vệ đồng Euro và thúc đẩy mua trái phiếu chính phủ nhằm ổn định thị trường. Sự tự tin của thị trường đã được phục hồi và lãi suất trái phiếu tại các quốc gia vùng đồng Euro đã giảm xuống.

Nhưng mô hình Mundell-Fleming cho thấy rằng điều này có thể tạo ra một kết quả tiêu cực cho đồng Euro. Với chính sách tài khóa mở rộng và chính sách tiền tệ trở nên lỏng lẻo hơn, Đô la Mỹ đã tăng lên và Euro đã suy yếu so với nó.

TÌNH HUỐNG 2: EUR/USD, Lãi suất trái phiếu Ý giảm (Biểu đồ 3)

TÌNH HUỐNG 3 - CHÍNH SÁCH TIỀN TỆ LỎNG LẼO; CHÍNH SÁCH TÀI KHÓA TRỞ NÊN HẠN CHẾ HƠN

Vào năm 2014, Thủ tướng Thổ Nhĩ Kỳ Recep Tayyip Erdoğan đã kêu gọi Ngân hàng Trung ương Thổ Nhĩ Kỳ (CBRT) giảm lãi suất để kích thích tăng trưởng kinh tế. Tuy nhiên, vào năm 2018, CBRT đã quyết định tăng lãi suất để kiểm soát lạm phát và bảo vệ đồng Lira Thổ Nhĩ Kỳ.

Nhưng trong bối cảnh đó, chính phủ cũng đã mở rộng chi tiêu và tăng cường chính sách tài khóa. Mô hình Mundell-Fleming cho thấy rằng một chính sách tiền tệ lỏng lẻo và chính sách tài khóa hạn chế có thể tạo ra sự không rõ ràng đối với đồng Lira Thổ Nhĩ Kỳ. Sự pha trộn này có thể tạo ra sự biến động và không chắc chắn trên thị trường ngoại hối.

TÌNH HUỐNG 3: USD/TRY, Lãi suất trái phiếu Thổ Nhĩ Kỳ tăng (Biểu đồ 4)

TÌNH HUỐNG 4 - CHÍNH SÁCH TIỀN TỆ HẠN CHẾ; CHÍNH SÁCH TÀI KHÓA TRỞ NÊN LỎNG LẼO HƠN

Trong suốt nhiều năm, Nhật Bản đã phải đối mặt với vấn đề giảm tăng trưởng kinh tế và lạm phát thấp. Để đối phó với điều này, Chính phủ Nhật Bản đã thực hiện các biện pháp kích thích tài khóa, trong đó bao gồm chi tiêu cho các dự án hạ tầng và chính sách tiền tệ lỏng lẻo. Tuy nhiên, sự thất bại của những biện pháp này trong việc thúc đẩy tăng trưởng đã làm tăng mức nợ của Nhật Bản.

Mô hình Mundell-Fleming cho thấy rằng một chính sách tiền tệ hạn chế và chính sách tài khóa lỏng lẻo có thể tạo ra một kết quả tích cực cho đồng Yên Nhật. Tuy nhiên, trong bối cảnh không chắc chắn về tương lai của Nhật Bản và tình hình nợ công, đồng Yên Nhật đã trải qua biến động lớn.

TÌNH HUỐNG 4: USD/JPY, Lãi suất trái phiếu Nhật Bản giảm (Biểu đồ 5)

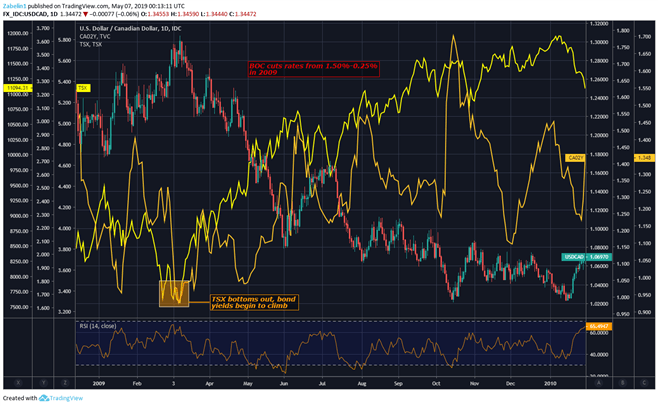

Sự phục hồi sau đó của niềm tin và sự phục hồi của giá cổ phiếu phản ánh sự chuyển đổi ưa thích của các nhà đầu tư đối với các khoản đầu tư rủi ro hơn, lợi nhuận cao hơn (như cổ phiếu) từ các giải pháp thay thế tương đối an toàn hơn (như trái phiếu). Việc tái phân bổ vốn này đã mang lại lợi suất cao hơn bất chấp việc ngân hàng trung ương nới lỏng tiền tệ. BOC sau đó bắt đầu tăng lãi suất một lần nữa và đưa chúng lên mức 1,00%, giữ nguyên ở mức này trong 5 năm tiếp theo.

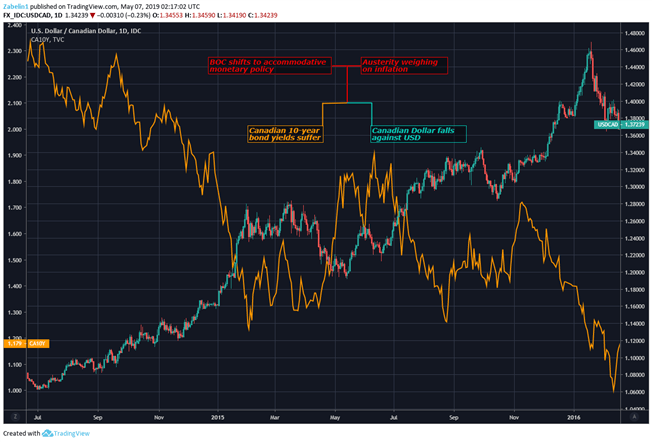

Trong thời gian này, Thủ tướng Stephen Harper đã thực hiện các biện pháp thắt lưng buộc bụng nhằm ổn định tài chính của chính phủ trong bối cảnh khủng hoảng tài chính toàn cầu. Ngân hàng trung ương sau đó đã đảo ngược lộ trình và cắt giảm lãi suất xuống 0,50% vào tháng 7 năm 2015. Cả lãi suất trái phiếu CAD và trái phiếu địa phương đều bị ảnh hưởng do chính sách tiền tệ được nới lỏng trong khi khả năng hỗ trợ chính sách tài khóa bị hạn chế. Khi điều đó xảy ra, việc cắt giảm chi tiêu của chính phủ vào thời điểm khó khăn này cuối cùng đã khiến ông Harper mất việc. Justin Trudeau thay thế ông làm Thủ tướng sau chiến thắng trong cuộc tổng tuyển cử năm 2015.

Kịch bản 3: Lợi suất trái phiếu kỳ hạn 2 năm của USD/CAD, Canada (Biểu đồ 6)

KỊCH BẢN 4 - CHẶT LẠI CHÍNH SÁCH TIỀN TỆ; CHÍNH SÁCH TÀI CHÍNH TRỞ THÀNH NỀN LÃI

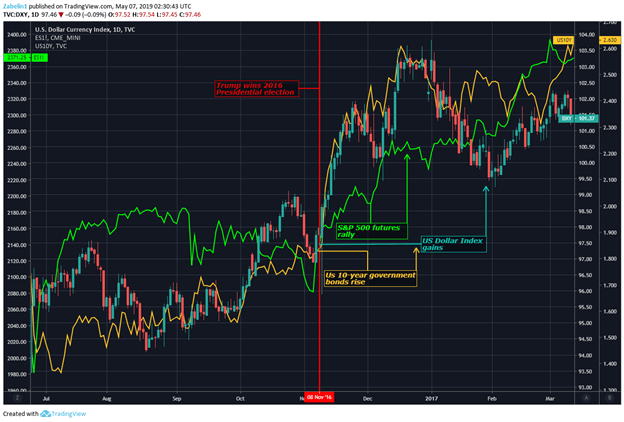

Sau khi Donald Trump được tuyên bố là người chiến thắng trong cuộc bầu cử tổng thống Mỹ năm 2016, bối cảnh chính trị và bối cảnh kinh tế đã tạo điều kiện thuận lợi cho triển vọng tăng giá của đồng Đô la Mỹ. Với việc Phòng Bầu dục và cả hai viện của Quốc hội do Đảng Cộng hòa kiểm soát, thị trường dường như kết luận rằng phạm vi biến động chính trị đã giảm đáng kể.

Điều này khiến các biện pháp tài chính thân thiện với thị trường do ứng cử viên Trump đề xuất trong cuộc bầu cử có nhiều khả năng được thực hiện hơn. Chúng bao gồm cắt giảm thuế, bãi bỏ quy định và xây dựng cơ sở hạ tầng. Các nhà đầu tư dường như bỏ qua các mối đe dọa phát động chiến tranh thương mại chống lại các đối tác thương mại hàng đầu như Trung Quốc và khu vực đồng euro, ít nhất là vào thời điểm hiện tại. Về mặt tiền tệ, các quan chức ngân hàng trung ương đã tăng lãi suất vào cuối năm 2016 và đang tìm cách tăng thêm ít nhất 75 điểm cơ bản trong năm 2017.

Với khả năng mở rộng tài chính và thắt chặt tiền tệ, đồng Đô la Mỹ tăng giá cùng với lợi suất trái phiếu và cổ phiếu địa phương. Điều này xảy ra khi kỳ vọng về thu nhập của doanh nghiệp được củng cố cùng với triển vọng về hiệu quả kinh tế rộng hơn, điều này cũng thúc đẩy lạm phát ổn định hơn và do đó dẫn đến phản ứng diều hâu từ ngân hàng trung ương.

Kịch bản 4) Chỉ số Đô la Mỹ (DXY), Hợp đồng tương lai S&P 500, Lợi suất trái phiếu 10 năm (Biểu đồ 7)

HẠN CHẾ CỦA MÔ HÌNH MUNDELL-FLEMING

Mô hình Mundell-Fleming cung cấp một cách tiếp cận hữu ích để hiểu cách chính trị và ngân hàng trung ương có thể ảnh hưởng đến thị trường ngoại hối. Bằng cách xem xét tương tác giữa chính sách tài khóa và chính sách tiền tệ, các nhà giao dịch có thể dự đoán các tác động tiềm năng lên đồng tiền của một nền kinh tế cụ thể.

Tuy nhiên, cần lưu ý rằng mô hình Mundell-Fleming là một công cụ phân tích và không thể dự đoán mọi tình huống trên thị trường. Thị trường ngoại hối có nhiều biến động và yếu tố khác nhau, và sự phản ứng của các đồng tiền có thể không luôn luôn theo mô hình dự đoán.

Để trở thành một nhà giao dịch ngoại hối thành công, cần kết hợp kiến thức về mô hình Mundell-Fleming với sự hiểu biết về tình hình thị trường và tin tức kinh tế toàn cầu. Nắm vững cả hai khía cạnh này sẽ giúp bạn đưa ra quyết định đầu tư thông minh trong thị trường ngoại hối.

Đọc thêm các bài viết tại chuyên mục Nội dung giáo dục để cập nhật các kiến thức forex mới nhất từ Pipscollector.

- Pipscollector -